반응형

양도세 계산 예시로 완벽 이해하기: 2025년 기준

1. 양도소득세란?

양도소득세는 부동산, 주식 등 자산을 매도하면서 발생한 이익에 대해 부과되는 세금입니다.

특히 부동산 매매 시 세금 부담이 상당하므로, 정확한 계산 방법을 알고 있어야 불필요한 비용을 막을 수 있습니다.

2025년부터 일부 세율 구조와 공제 항목이 개편되며, 장기보유특별공제 확대, 단기보유 중과 유지, 종합과세 기준 정비 등 주요 변화가 적용됩니다.

2. 양도세 계산 공식

양도세는 다음 공식으로 계산합니다:

양도차익 = 양도가액 - (취득가액 + 필요경비)

과세표준 = 양도차익 - 장기보유특별공제

산출세액 = 과세표준 × 세율

납부세액 = 산출세액 + 지방소득세(10%)

3. 실제 양도세 계산 예시 (1가구 1주택자)

사례 1: 서울에 아파트 보유 10년 후 매도

- 취득가액: 4억 원

- 양도가액: 10억 원

- 필요경비(중개수수료, 수리비 등): 500만 원

- 보유기간: 10년 (장기보유특별공제 40%)

- 1가구 1주택, 실거주 2년 이상 → 비과세 요건 충족

✅ 결과:

비과세 적용으로 양도세 0원

※ 단, 공시가 12억 원 초과 주택은 일부 과세될 수 있음

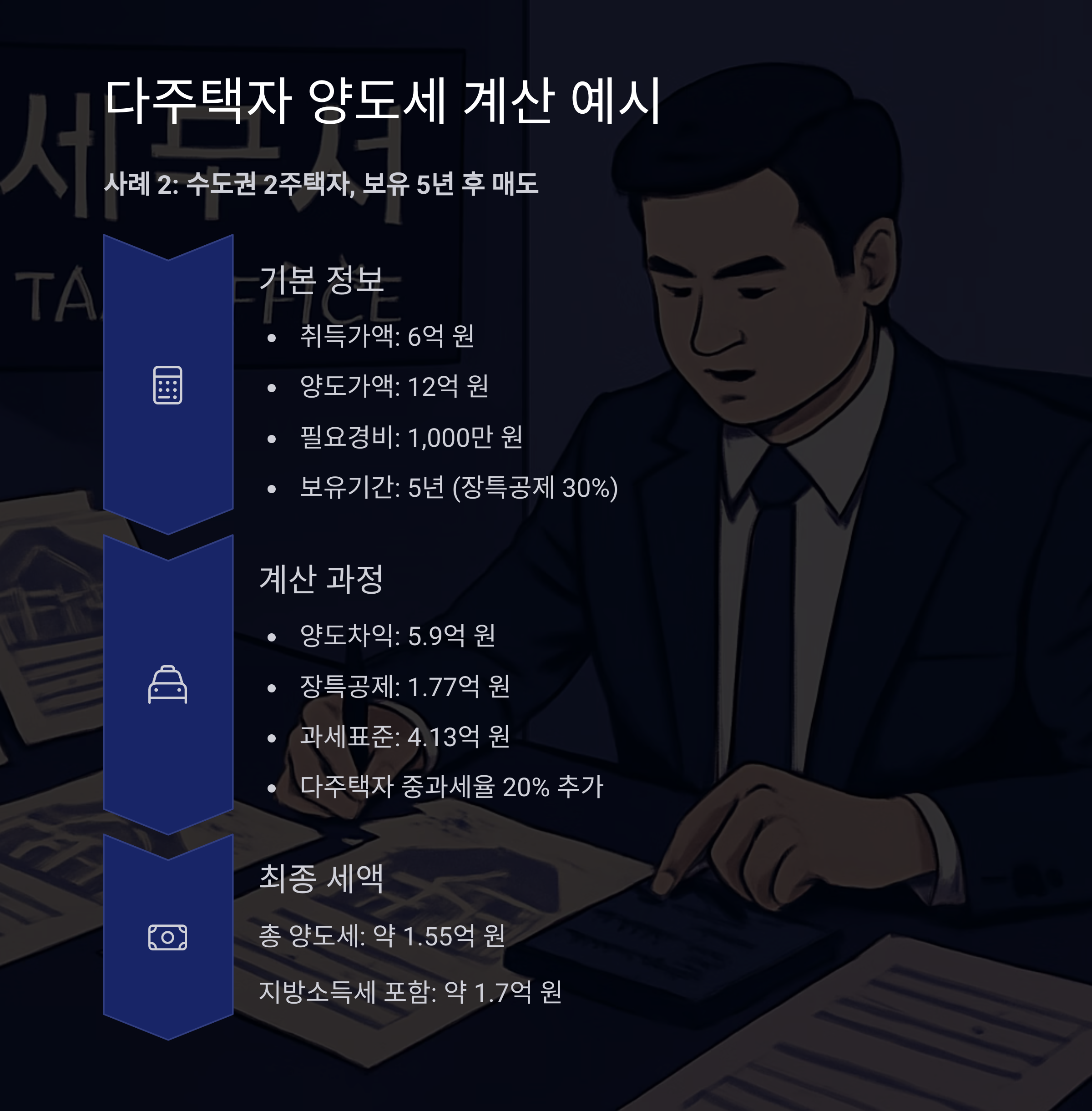

4. 양도세 계산 예시 (다주택자)

사례 2: 수도권 2주택자, 보유 5년 후 매도

- 취득가액: 6억 원

- 양도가액: 12억 원

- 필요경비: 1,000만 원

- 보유기간: 5년 (장특공제 30%)

- 양도차익: 12억 - (6억 + 0.1억) = 5.9억

- 장특공제: 5.9억 × 30% = 1.77억

- 과세표준: 5.9억 - 1.77억 = 4.13억

세율 적용 구간:

→ 3억 이하 구간: 15%

→ 3억 초과분: 24%

- 다주택자 중과세율 20% 추가

✅ 예상 세액:

- 3억 × (15% + 20%) = 3억 × 35% = 1.05억

- 1.13억 × (24% + 20%) = 1.13억 × 44% ≈ 4,972만 원

- 총 양도세 = 약 1.05억 + 4,972만 원 = 1.55억 원

- 지방소득세 10% 추가 → 약 1.7억 원

5. 단기보유 중과 예시

사례 3: 1년 미만 보유 후 매도 (투기성 거래)

- 취득가: 3억 원

- 양도금액: 5억 원

- 양도차익: 2억 원

- 보유 1년 미만 → 양도세율 70% 중과

✅ 세금 계산:

- 2억 × 70% = 1.4억 원

- 지방세 10% 추가 → 1.54억 원 납부

※ 장기보유특별공제 적용 안 됨

6. 양도세 계산 시 꼭 알아야 할 3가지

- 보유 및 거주 기간 중요

- 실거주 여부, 장기보유 여부 따라 공제율 달라짐

- 1가구 1주택 비과세 기준

- 보유 2년 + 거주 2년 (조정지역)

- 다주택자 중과세율은 누진 적용

- 20~30% 가산세율 적용

- 2025년 기준 그대로 유지

7. 절세 전략

- 보유기간 늘려 장특공제 극대화 (최대 40%)

- 1가구 1주택 비과세 요건 맞추기

- 이월과세 전략: 매도 시점 분산하여 세율 낮추기

- 세무 전문가와 사전 시뮬레이션 진행

8. 마무리

양도세는 단순한 가격차익만으로 결정되지 않으며,

보유기간, 거주요건, 주택 수, 지역, 거래시점 등 다양한 요인에 따라 복합적으로 결정됩니다.

특히 2025년부터는 장기보유특별공제 확대와 분양권·다주택 중과세 유지 등 다양한 제도 변화가 반영되므로,

양도세 계산 예시를 기반으로 한 맞춤형 전략 수립이 매우 중요합니다.

궁금하신 내용이나 개인 상황에 맞춘 시뮬레이션이 필요하시면 언제든지 도와드릴게요! 😊

반응형

'그외 부동산 정보' 카테고리의 다른 글

| 아파트 실거래가 조회 꿀팁: 최신 정보와 꼼꼼한 활용법 (4) | 2025.06.27 |

|---|---|

| 2025년 부동산 세금 개편안 완전 정리 (1) | 2025.06.26 |

| 부동산 증여세 절세 방법: 가족 간 현명한 자산 이전 전략 (0) | 2025.06.24 |

| 분양권 세금 규정 총정리: 전매·양도·보유 시 주의사항 (1) | 2025.06.23 |

| 1가구 1주택 양도소득세 비과세 조건 완벽 정리 (2) | 2025.06.23 |